会社が従業員に支払う給与や賞与、現物、社宅などは原則として会社の損金扱いです。一方これらは従業員にとっては所得税の課税対象となるものですが、非課税とされているものもあります。

従業員への支払いにはどんなものがあるのか、課税されるのか確認してみましょう。

会社が従業員に支払いをするもの

定期的に支払いが行われるもの

給与は定期的に支払われるものですが、基本給と諸手当に分類されます。基本給は課税対象でその他の手当は一定額まで非課税のものもあります。

◆課税対象の諸手当

・残業手当

・休日出勤手当

・家族手当

・住宅手当

・精勤手当

◆一定額まで非課税のもの

・通勤手当

・食事手当

臨時的に支払いが行われるもの

◆課税対象

・賞与

・退職金(退職年金)

◆一定の範囲は非課税

・経済的利益(社宅、社内融資、現物支給など)

注意点

役員報酬や役員賞与は損金にならないため、同族会社などで身内を従業員として高い給与で雇用し損金にするといった租税を回避する操作をすることがあります。

しかし、税務署の目は厳しいので身内が明らかに給与が高いと言った恣意的な行為は行わないように注意しましょう。

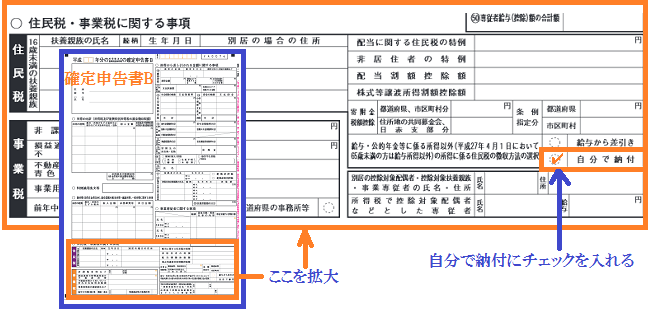

通勤交通費について

通勤交通費はほとんどの会社が一定額まで負担しています。会社が負担した額は全部損金扱いです。所得税法では1ヶ月最高10万円まで非課税となります。

*社会保険料や労働保険料は通勤費も含めて計算されるので注意。

*徒歩で通勤している者に現金支給をした場合は所得税の課税対象になります。

また、通勤交通費が全くないあるいは一部分のみといった会社では自己負担した額については特定支出控除の対象となり税金の還付が受けられる場合もあります。

消費税では通勤交通費は課税仕入の対象となります。

最近は毎月通勤手当を支給するのではなく、割安な6ヶ月定期(一番長い期間)を現物支給する会社が多くなっています。

参考

◆電車やバスなどの交通機関を利用した場合

通勤定期代、通勤手当は1ヶ月あたりの合理的な運賃の合計(10万円限度)

◆自転車、自動車を利用した場合

距離数に応じて4,100円~24,500円(合理的な運賃相当額が区分ごとの額を超えている場合は10万円を限度)

まとめ

従業員への支払いは原則として損金となり節税対策を取ることも出来ます。しかし恣意的な操作は租税回避と見なされるので注意しましょう。

また、従業員にとっても課税対象になるもの、一部非課税のものとあるので個人の所得税との絡みについても注意が必要です。