上期が終わったところですがあなたの会社、節税対策は万全ですか?

会社が儲かっていれば当然税金を払う義務がありますが、払う必要のない税金まで収めることはありません。

儲かっている時こそ節税のメリットを最大限使い会社の体力を温存しておくべきです。多額の税金を収めることで会社の資金繰りが悪化する要因にもなりかねないからです。

効果的な節税は日頃から

節税を効果的にして会社の基礎体力をつけるためには日頃から節税意識を持ち、対策を寝ることが重要です。上期の決算で上手く節税効果を出せなかった場合は下期で挽回できるよう対策を練りましょう。

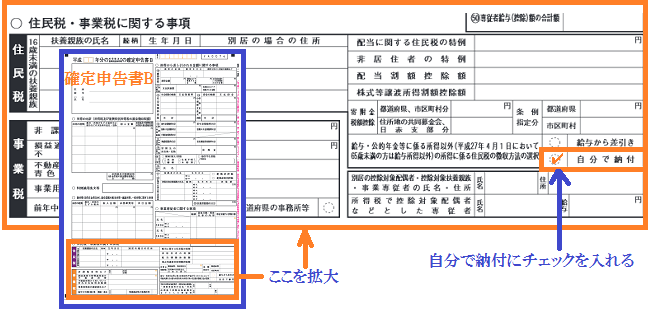

儲けではなく損益が出た場合は税金を払う必要はありませんし、青色申告をしていれば超過分を3年間は所得から控除することができます。

*青色申告は事前に申告が必要なので初めて利用するときは注意しましょう。

納税のために資金を準備するための「納税準備預金」は税金を収めるために引き出す時は利子が非課税となるので設けておくべき節税対策の一つです。

勿論この預金は納税目的以外でも引き出せますが、この場合は非課税扱いにはならず節税にはなりません。

日頃の節税対策は非常に多岐に渡ります。そのため項目別に別途まとめていくことにして、ここでは決算直前でも出来る節税対策を紹介しましょう。

まだ間に合う!決算直前の節税対策チェック13選

年度末を迎えたらできることは限られますがまだ間に合う方法もあります。今からこれに頼れば良い、と思ってしまては行けませんが保険のようなものとして覚えておくと良いでしょう。

1.非常勤役員報酬を年棒制に切り替える

2.従業員に決算賞与の支給を検討する

3.短期費用の前払い

4.決算締切日の変更

5.消耗品のまとめ買いが出来るか検討

6.未払い金計上できるものは残らず計上

7.税額控除は全てする

8.固定資産の勇姿除去

9.棚卸し資産の評価方法の変更を検討

10.保険の加入を検討

11.修繕費の効果的活用

12.減価償却資産の除去を検討

13.不良在庫の処分を検討

それぞれの詳しい説明は年度末までに記載します。

まとめ

税金は黙っていても請求が来ますが、払わなくても良い物も多いものです。納め過ぎのケースもありますが自分で調べて還付申告をしなければ戻ってきません。

節税のメリットを目一杯活用できるよう節税知識を磨くことがますます求められます。

決算直前の土壇場で出来る節税対策もありますが、日頃から節税意識を高め、長期的な節税対策をしていきましょう。